к.э.н. Ускенбаева Асия

Евразийский национальный университет им Л.

Гумилева, Казахстан

Влияние инструментов монетарной политики на инвестиции в основной капитал в

Казахстане

В данной статье автор

рассматривает взаимодействие финансового и реального секторов экономики через

механизм влияния инструментов монетарной политики на инвестиции в основной

капитал.

В основе

сбалансированного экономического развития лежит перераспределение

инвестиционных средств из финансового сектора и сектора добывающих отраслей в отрасли

реального сектора с высокой добавленной стоимостью.

Как правило, функцию

перераспределения денежных средств в экономике выполняют финансовые институты,

эффективность деятельности которых во многом зависит от трансмиссионного

механизма денежно-кредитной политики Центрального банка страны.

В связи с

актуальностью проблемы влияния инструментов монетарной политики на динамику

инвестиций в основной капитал в Казахстане, нами ставится задача выявить, какой

из инструментов денежно-кредитной политики положительно влияет на динамику

инвестиций. Задача повышения уровня инвестиций в основной капитал в реальном

секторе на сегодняшний день является одним из высших приоритетов в деятельности

Правительства Республики Казахстан. Наиболее привлекательной отраслью для

инвестиционных вложений продолжает оставаться горнодобывающая промышленность,

доля которой в общем объеме инвестиций за период с 1997 года по 2007 год в

среднем составила 31,1% от общего объема инвестиций в основной капитал (1).

Таким образом, финансирование горнодобывающей промышленности усиливает

ресурсно-ориентированность Казахстана, и тем самым усиливает ее зависимость от

конъюнктуры цен на мировом рынке энергоносителей.

Проблемы

трансмиссионного механизма монетарной политики и его воздействия на динамику

инвестиций занимают центральное место в современной экономической науке и

практике.

Изучению этой

проблемы большое внимание также уделяли и зарубежные исследователи: Дж. Кейнс,

Ф. Мишкин, Д. Тобин, Б. Бернанке, предложившие ряд механизмов взаимодействия финансового

и реального секторов экономики.

Исследованию проблем, связанных с монетарной

политикой и инвестициями, посвящены работы многих отечественных ученых. В

частности, можно выделить работы Н.Назарбаева, У.Баймуратова,

А.Есентугелова, А. Зейнельгабдина, З.Д,

Искаковой, Н.К. Кучуковой и др.

Теоретическую базу

составили работы по проблемам теории денежно-кредитной политики и

трансмиссионного механизма Дж. Кейнса, В. Тобина, Ф. Мишкина.

Эмпирическую базу

исследования составили данные, опубликованные в информационных материалах Агентства Республики Казахстан по статистике,

Национального банка и Агентства Республики Казахстан в сфере финансового

регулирования и надзора.

Практический вклад

исследования. Результаты работы могут быть использованы в преподавании

дисциплин «Финансы», «Экономическая политика», «Инвестиционная стратегия

государства», государственными органами при формировании приоритетных

направлений монетарной и инвестиционной политики.

Как известно, в мировой практике существуют три основных

инструмента монетарной политики, направленные на регулирование денежной массы и

ставки процента: ставка рефинансирования,

резервные требования и операции на открытом рынке.

Успешность конечных

целей монетарной политики зависит в первую очередь зависти от трансмиссионного

механизма. Как известно в мировой экономике, условно существуют две модели

финансирования реального сектора:

германская

финансовая система, где финансовые ресурсы инвестируются в реальный сектор

экономики через банковский сектор;

американская

модель, где финансовые ресурсы аккумулируются и перераспределяются посредством

рынка ценных бумаг.

Как правило, первая

модель превалирует в развивающихся странах, тогда как вторая – в развитых

странах. В качестве сильных сторон германской модели можно указать

стабильность, прогнозируемость и управляемость. В тоже время, из-за наличия

информационной асимметрии, существует прямая зависимость от качества

риск-менеджмента в банковских институтах.

Государство

осуществляет выбор механизма регулирования, исходя из своих определенных целей.

Согласно мировой практике наибольшее распространение получили операции

Центрального банка на открытом рынке. Ранее, в 80-х годах использовались

изменения требований по обязательному резервированию и лимитирование кредита

(2).

Роль монетарной

политики в процессе взаимодействия финансового и реального секторов экономики, прежде

всего, проявляется в поддержании оптимальной величины денежной массы, то есть в

соответствии предложения денег со стороны финансового сектора платежеспособному

спросу на них со стороны экономических агентов реального сектора. Именно в этом

случае издержки от хранения денег минимальны, и, при прочих равных условиях, в

экономике достигается максимальный эффект, то есть предложение денег

обеспечивает производство и реализацию ВВП и, соответственно, его рост.

Превышение

предложения денег над платежеспособным спросом может активизировать

инфляционные процессы и привести к инфляции спроса. В ситуации, когда

предложение денег ниже реального платежеспособного спроса, в условиях

неблагоприятной конъюнктуры может привести к снижению уровня финансирования

долгосрочных производственных инвестиций, а в условиях высокой ожидаемой

доходности от капиталовложений обычно приводит к прогрессивному развитию

денежного сектора.

Как известно, ведущую

роль в развитии экономики играют производственные инвестиции. Низкое

предложение денежных ресурсов, даже в случае, когда у инвесторов имеется желание

инвестировать, может затормозить инвестиционный процесс. Именно в этом случае усиливается

роль финансового сектора как источника долгосрочных инвестиционных средств.

Готовность инвесторов нести высокие издержки, связанные с получением

инструментов финансирования, побуждает финансовые институты расширять перечень

финансовых услуг, в том числе направленных на аккумулирование свободных

денежных средств. «Рост предложения «длинных» денег формирует почву для

финансирования тех инвестиционных проектов, которые в противном случае не были

бы осуществлены» (3).

Резюмируя

вышеуказанное, можно сделать вывод, что денежно-кредитное регулирование,

обеспечивая оптимальное денежное предложение, должно быть направлено на

создание благоприятных условий для увеличения доходности производственных

инвестиций.

Понятие трансмиссионного механизма не является новым в

экономической теории, впервые оно было представлено в кейнсианском анализе.

Согласно ученому, передаточным механизмом является система переменных, через

которую предложение денег влияет на экономическую активность, путем воздействия

на инвестиционный спрос, при условии изменения психологической ситуации на

денежном рынке, направленной на снижение нормы процента. Трансмиссионный механизм по Кейнсу можно представить следующим образом:

![]()

где R - инструменты

монетарного регулирования;

SM – предложение денег;

r – рыночные процентные ставки;

I – инвестиции в основной капитал;

Y – национальный доход;

![]() – рост, снижение, соответственно.

– рост, снижение, соответственно.

На механизм

трансмиссии денежно-кредитной политики большое влияние оказывает финансовая

структура экономики, а также макроэкономические условия. Наряду с этим,

эффективность трансмиссии монетарной политики также определяется и степенью

вмешательства государства в процессы функционирования финансовых рынков.

В мировой практике

применяются несколько каналов

трансмиссии монетарной политики, основными из

них являются:

канал процентной ставки, который приводит к изменению

уровня инвестиций, сбережений и совокупного спроса, через изменение предельных

издержек заимствования;

канал валютного курса, воздействует через совокупный

спрос (изменяя чистый экспорт) и совокупное предложение (изменяя внутреннюю стоимость импорта);

канал цены активов, оказывает влияние на финансовые

активы, недвижимость;

канал кредитования, «действует через неценовое

рационирование кредита, обусловленное ассиметричной информацией и (или) целевым

кредитованием».

Рассмотрим механизм

действия процентного канала трансмиссионного механизма монетарной политики. В

соответствии с экономической теорией, под процентным каналом трансмиссии обычно

понимают «совокупность экономических переменных, отражающую взаимосвязь между

корректирующим импульсом (изменение процентной ставки, одной или нескольких),

генерируемым центральным банком и передаваемым посредством инструментов

монетарной политики реальному сектору экономики» (4). Как правило, изменение

процентной ставки влечет за собой смену предпочтений экономических агентов

относительно временной структуры сбережений и потребления, что в конечном итоге

влияет на уровень инвестиций в основной капитал. Данный принцип был в свое

время представлен в IS-LM кривой кейнсианской модели.

Суть трансмиссионного

механизма заключается в наличии усредненной процентной ставки, определяемой

центральным банком, которая играет существенную роль в установлении равенства

спроса и предложения на денежном рынке. Изменение

объемов потребления и инвестиций обусловлено изменением издержек за пользование

заемными финансовыми ресурсами, в основе которого лежит рост или снижение реальной

ставки процента.

Схема

трансмиссионного механизма воздействия процента на реальный сектор экономики, в

том числе на инвестиции в основной капитал (рисунок 1). Как правило,

экономической теории выделят два канала воздействия процента: канал замещения и

канал дохода.

Первый предполагает

предпочтения экономических агентов сберегать либо инвестировать в текущий

момент времени в зависимости от динамики краткосрочных процентных ставок. К

примеру, снижение процентных ставок наряду с тем, что будет снижать

привлекательность сбережений, параллельно будет стимулировать рост потребления,

и как следствие увеличение инвестиционного и совокупного спроса. По мнению

российских экономистов, успешная реализация функций канала замещения требует

достаточно широкого распространения финансовых услуг банковского сектора (5).

Второй канал снижением

процентных ставок и перераспределением дохода от кредитора к заемщику, что

приводит к росту покупательной способности последних и в последующем их

потребления и совокупного спроса. Таким образом, налицо перераспределение

дохода финансового сектора в реальный сектор.

В условиях

развивающихся стран роль процентной ставки заключается в том, что она служит в

качестве автоматического стабилизатора экономики, отражает процессы на финансовом

и инвестиционном рынках, а также несет информационную функцию для принятия

решений в сфере государственного регулирования, тем самым, выступая как канал

воздействия на социально-экономическое развитие.

Канал цены активов. По мнению монетаристов, традиционная кейнсианская модель IS-LM не учитывает влияния на

инвестиции изменения цен других активов, таких акции, недвижимость.

Экспансионистская

монетарная политика приводит к росту денежного предложения, у экономических

агентов появляется возможность избыток денег направить на фондовый рынок, что

вызывает рост спроса на акции и их цены. В соответствии с теорией выбора Д.

Тобина, инвесторы стремятся осуществить капиталовложения как в

высокорискованные, так и менее рискованные финансовые инструменты. Для

инвестора проблема обеспечения диверсификации портфеля является более

приоритетной задачей, нежели получение высокой прибыли. Коэффициент q Тобина есть соотношение рыночной капитализации компаний

к восстановительной стоимости капитала. При высоком значении этого

коэффициента, компании осуществляют дополнительную эмиссию акций и привлекают

тем самым капитал для финансирования инвестиций (6).

Цены на недвижимость

также оказывают влияние на динамику инвестиций. Экспансия приводит к росту

спроса и, соответственно, к росту цен на жилье. Увеличение цен на жилье

повышает его цену по сравнению с восстановительной стоимостью, что позитивно

влияет на рост объемов строительства.

Канал кредитования. Колебания инвестиционных расходов зависят

невозможно объяснить только изменением уровня процентных ставок, вследствие

чего появилась теория, которая предлагает учитывать асимметрию информации на

финансовых ранках (7). Данная теория рассматривает доступность банковского

кредита для компаний, которые неспособны привлечь ресурсы с финансовых рынков.

Кредитный канал может

действовать через потенциальный объем кредитов банков, который зависит от

монетарной политики Центрального банка, и кредитную политику самих банков,

которая в свою очередь, меняется под воздействием предложения денег.

Изменение объема банковского кредитования в зависимости

от вида монетарной политики. При экспансионистской монетарной политике Центральный банк, происходит

рост денежной базы, растут объемы банковских депозитов, что позволяет банкам

увеличить объемы кредитования. Таким образом, параллельно растут инвестиционные

расходы компаний. Однако, этот канал не

характерен для стран с развитым финансовым рынком, так как банки, к примеру,

могут при росте денежной базы инвестировать средства не в депозиты, а в другие

финансовые ресурсы.

Кредитная политика банков в связи с изменением монетарной

политики Центрального банка. Данный подход актуален для развитых финансовых рынок,

где увеличивается риск «неблагоприятного» (ложного) выбора. Монетарная политика

воздействует на инвестиционную политику банков несколькими способами.

1.

При

экспансионистской денежно-кредитной политике, рыночные цены акций растут,

капитализация компаний увеличивается, риск ложного выбора снижается, объем

кредитования банками увеличивается, что приводит к росту инвестиций,

денежно-кредитная рестрикция приводит к противоположным результатам.

2.

Изменение

объема денежного предложения приводит к изменению номинальных процентных

ставок, что отражается на инвестиционной активности компаний. При денежной

экспансии номинальные процентные ставки по кредитам снижаются, расходы компаний

по обслуживанию долга уменьшаются, что приводит к росту благосостояния

компаний. Улучшение финансового состояния компаний снижает кредитные риски

банки (уменьшается асимметрия информации), в связи с чем, банки увеличивают

объемы кредитования, которые идут на финансирование инвестиций. И, напротив,

при рестрикционной политике, происходит обратная ситуация.

Канал обменного курса. В странах с неразвитым

финансовым рынком и высоким уровнем долларизации экономики данный канал

является основным каналом трансмиссии. Как правило, денежно-кредитная рестрикция приводит к росту валютного курса, к снижению стоимости импорта и чистого

экспорта, и как следствие, объема выпуска.

При

экспансионистской монетарной политике снижение процентных ставок ведет к

снижению спроса инвесторов на активы в национальной валюте и к снижению

реального курса валюты, увеличению чистого экспорта и совокупного спроса.

Для

построения эконометрической модели трансмиссионного механизма монетарной

политики нами были выбраны следующие факторы:

инвестиции в основной капитал на душу населения

(тыс. тенге) – Invfpc (th.TGZ);

номинальная ставка процента по кредитам в

национальной валюте (%) – RNATCUR (%);

ставка процента по кредитам в долларах США (%) – RDOL (%);

ставка процента по кредитам в евро (%) – REURO (%);

объем кредитов экономике на душу населения (тыс.

тенге) – Creditspc (th. TGZ);

цены на недвижимость (цены на новое жилье) в

долларах – AssCost (USD);

чистого

экспорта на душу населения (тыс. долларах) – Netexportpc (th. USD);

официальный

обменный курс (1 тенге/ доллар США) - exchrate (1KZT/USD).

официальный

обменный курс (1 тенге/ доллар США) - exchrate (1KZT/USD).

Рисунок 1.

официальный

обменный курс (1 тенге/ доллар США) - exchrate (1KZT/USD).

Статистические данные были собраны по материалам Статистического

агентства Республики Казахстан и национального банка Казахстана.

Попробуем выявить, каким образом действует механизм трансмиссии монетаной

плитики в РК.

1.

Канал процентной ставки.

В целях выявления степени связанности (тесноты, силы) факторов, построим

корреляционную матрицу между:

инвестициями в основной капитал на душу населения

(тыс. тенге) – Invfpc (th.TGZ);

номинальной ставкой процента по кредитам в

национальной валюте (%) – RNATCUR (%);

ставкой процента по кредитам в долларах США (%) – RDOL (%);

ставкой процента по кредитам в евро (%) – REURO (%);

Можно заметить, что связь

между ставками процентов кредитования в

долларах и в евро не так тесна по сравнению с национальной валютой, что

обусловлено ожиданием казахстанцев ослабления валютного курса тенге по

отношению к доллару и евро. При этом наибольшая корреляция наблюдается

между инвестициями в основной капитал

на душу населения и номинальной ставкой процента по кредитам в национальной

валюте.

В связи с чем, мы в дальнейшем

анализе будем оценивать только

показатель номинальной ставки процента по кредитам в национальной валюте.

Оценим коэффициенты модели:

![]()

используя МНК:

|

Dependent Variable: INVFPC |

||||

|

Method: Least Squares |

||||

|

Date: 02/04/10

Time: 22:36 |

||||

|

Sample: 2000:1 2007:4 |

||||

|

Included observations: 32 |

||||

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

226.4024 |

37.15085 |

6.094137 |

0.0000 |

|

RNATCUR |

-16.57626 |

5.987967 |

-2.768261 |

0.0096 |

|

R-squared |

0.203468 |

Mean dependent

var |

127.4076 |

|

|

Adjusted R-squared |

0.176917 |

S.D. dependent

var |

62.77585 |

|

|

S.E. of regression |

56.95272 |

Akaike info

criterion |

10.98278 |

|

|

Sum squared resid |

97308.35 |

Schwarz

criterion |

11.07439 |

|

|

Log likelihood |

-173.7245 |

F-statistic |

7.663270 |

|

|

Durbin-Watson stat |

0.186652 |

Prob(F-statistic) |

0.009566 |

|

![]()

Маленькое значение

R-squared=0.203468 показывает, что в принципе, полученная модель в исследуемом

промежутке времени в Казахстане не работает. Это обусловлено, по мнению автора,

тем, что инвестиции в основной капитал в Казахстане формируются в большей степени

за счет собственных средств предприятий (31%) и иностранных инвестиций (25%).

Из чего следует, что ставка рыночного процента не стимулирует рост в реальном

секторе экономики, а кабальные условия кредитования (в среднем 20% годовых) не

позволяют экономическим агентам развивать бизнес за счет заемных средств

банковской системы Казахстана.

2.

Канал доступа к кредитованию.

Коэффициент парной корреляции

между инвестициями в основной капитал на душу населения и кредитами на душу

населения свидетельствует о тесной связи между ними:

Оценим коэффициенты модели:

![]()

|

Dependent Variable: INVFPC |

||||

|

Method: Least Squares |

||||

|

Date: 02/04/10

Time: 23:04 |

||||

|

Sample: 2000:1 2007:4 |

||||

|

Included observations: 32 |

||||

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

78.91876 |

6.907321 |

11.42538 |

0.0000 |

|

CREDITSPC |

0.415442 |

0.039178 |

10.60392 |

0.0000 |

|

R-squared |

0.789390 |

Mean dependent

var |

127.4076 |

|

|

Adjusted R-squared |

0.782369 |

S.D. dependent

var |

62.77585 |

|

|

S.E. of regression |

29.28549 |

Akaike info

criterion |

9.652523 |

|

|

Sum squared resid |

25729.21 |

Schwarz

criterion |

9.744132 |

|

|

Log likelihood |

-152.4404 |

F-statistic |

112.4432 |

|

|

Durbin-Watson stat |

0.121689 |

Prob(F-statistic) |

0.000000 |

|

![]()

Таким образом увеличение

объемов кредитов на душу населения на ведет к увеличению инвестиций в основной

капитал на душу населения. Действительно, в среднем 55% идет на пополнение

оборотных средств.

3.

Канал цен активов.

В связи с тем, что рынок

корпоративных ценных бумаг в Казахстане не развит, канал трансмиссии через цены

акций практически не действует. 95,98% заключаемых на KASE сделок приходится на

негосударственные ценные бумаги, допущенные к торгам на KASE по официальному

списку категории «А». Данный факт является результатом того, что активы

основных инвесторов рынка ценных бумаг – Накопительных пенсионных фондов,

банков и страховых (перестраховочных) организаций подлежат размещению в ценные

бумаги эмитентов, включенных в официальные списки KASE по категории «А» (8). Спрос

в стране на акции зависит не столько от денежного предложения, сколько от

спроса со стороны институциональных инвесторов и иностранных инвесторов.

В связи с этим, авторы для

построения модели взяли цены на недвижимость (AssCost). По сравнению с

вышеуказанными каналами, самая тесная линейная связь с показателем инвестиций в

основной капитал на душу населения наблюдается у фактора цен на недвижимость.

Рост цен на недвижимость в Казахстане стимулировало инвестиции в строительство

жилья. Кроме того, рост цен на жилье поддерживался дополнительными вливаниями

со стороны банковского сектора. В исследуемый период увеличился объем таких

видов банковских продуктов, как ипотечное и потребительское кредитование. Так,

в течение 2007 года потребительские кредиты выросли на 55,5% до 1208,1 млрд.

тенге, ипотечные кредиты выросли на 72,6% до 683,6 млрд. тенге (9).

Оценим коэффициенты модели на

основе МНК:

![]()

|

Dependent Variable: INVFPC |

||||

|

Method: Least Squares |

||||

|

Date: 02/04/10

Time: 23:07 |

||||

|

Sample: 2000:1 2007:4 |

||||

|

Included observations: 32 |

||||

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

27.36119 |

4.271715 |

6.405200 |

0.0000 |

|

ASSCOST |

1.268267 |

0.046320 |

27.38052 |

0.0000 |

|

R-squared |

0.961523 |

Mean dependent

var |

127.4076 |

|

|

Adjusted R-squared |

0.960241 |

S.D. dependent

var |

62.77585 |

|

|

S.E. of regression |

12.51733 |

Akaike info

criterion |

7.952567 |

|

|

Sum squared resid |

4700.506 |

Schwarz

criterion |

8.044175 |

|

|

Log likelihood |

-125.2411 |

F-statistic |

749.6929 |

|

|

Durbin-Watson stat |

0.393104 |

Prob(F-statistic) |

0.000000 |

|

Таким образом, мы получаем следующее уравнение:

![]()

4.

Канал обменного курса.

Рассмотрим модель зависимости объема чистого экспорта от

обменного курса. На рисунке представлен график зависимости объема чистого

экспорта на душу населения от обменного курса:

Рисунок .

Начнем с оценивания статической модели

![]()

методом наименьших квадратов. В результате получаем оцененную

модель:

|

Dependent

Variable: NETEXPORTPC |

||||

|

Method: Least

Squares |

||||

|

Date:

02/02/10 Time: 21:33 |

||||

|

Sample: 2000:1

2007:4 |

||||

|

Included

observations: 32 |

||||

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

1.283811 |

0.101125 |

12.69526 |

0.0000 |

|

EXCHRATE |

-0.008384 |

0.000723 |

-11.59348 |

0.0000 |

|

R-squared |

0.817528 |

Mean dependent

var |

0.114281 |

|

|

Adjusted

R-squared |

0.811446 |

S.D. dependent

var |

0.092019 |

|

|

S.E. of

regression |

0.039957 |

Akaike info

criterion |

-3.541554 |

|

|

Sum squared resid |

0.047897 |

Schwarz criterion |

-3.449945 |

|

|

Log likelihood |

58.66486 |

F-statistic |

134.4088 |

|

|

Durbin-Watson

stat |

1.226980 |

Prob(F-statistic) |

0.000000 |

|

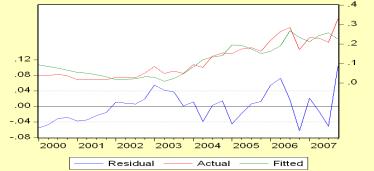

График остатков имеет вид:

Здесь обнаруживается явная автокоррелированность

ряда остатков, которая подтверждается статистикой Durbin-Watson о наличии положительной

корреляции (0<1,2270<dl=1,3734). Таким образом, мы имеем дело не

со статической, а динамической моделью.

Перейдем к рассмотрению динамической модели

ADL(1,1,1) – модели с авторегрессионно распределенными запаздываниями:

|

Dependent

Variable: NETEXPORTPC |

||||

|

Method: Least

Squares |

||||

|

Date:

02/02/10 Time: 22:06 |

||||

|

Sample: 2000:1

2007:4 |

||||

|

Included

observations: 32 |

||||

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

0.661163 |

0.272827 |

2.423378 |

0.0221 |

|

NETEXPORTPC1 |

0.515195 |

0.205146 |

2.511356 |

0.0181 |

|

EXCHRATE |

-0.005290 |

0.001771 |

-2.987363 |

0.0058 |

|

EXCHRATE1 |

0.000995 |

0.001608 |

0.618987 |

0.5409 |

|

R-squared |

0.851418 |

Mean dependent var |

0.114281 |

|

|

Adjusted

R-squared |

0.835498 |

S.D. dependent var |

0.092019 |

|

|

S.E. of

regression |

0.037322 |

Akaike info criterion |

-3.622011 |

|

|

Sum squared resid |

0.039002 |

Schwarz criterion |

-3.438794 |

|

|

Log likelihood |

61.95218 |

F-statistic |

53.48253 |

|

|

Durbin-Watson

stat |

1.640041 |

Prob(F-statistic) |

0.000000 |

|

Анализ остатков:

-

не выявляет автокоррелированности (Р-значение

критерия Breush-Godfrey при АR(1)

альтернативе 0,69)

|

Breusch-Godfrey Serial

Correlation LM Test: |

|||

|

F-statistic |

0.162881 |

Probability |

0.689697 |

|

Obs*R-squared |

0.191886 |

Probability |

0.661351 |

- не

выявляет значимых отклонений от нормальности распределение et (P-значение

критерия Jarque-Bera=0,247)

-

не обнаруживает

гетероскедастичности (Р-значение критерия White = 0,09):

|

White

Heteroskedasticity Test: |

|||

|

F-statistic |

2.059493 |

Probability |

0.094834 |

|

Obs*R-squared |

10.58498 |

Probability |

0.102082 |

Резюмируя, можно, опираясь на приведенные выше

факты, использовать теорию статистических выводов и на ее основе использовать

результаты, получаемые при применении t и F-критериев.

Коэффициент при exchrate1

статистически незначим. Таким образом, получили модель зависимости объема

чистого экспорта от обменного курса:

Данное уравнение показывает обратную зависимость

между обменным курсом и объемом чистого экспорта, тем самым теоретические

условия выполняются.

Таким, образом, в данной работе нами было исследовано влияние трансмиссионного

механизма монетарной политики на динамику инвестиций в основной капитал. Взаимодействие финансового и

реального секторов экономики проявляется через трансмиссионный механизм,

позволяющий центральному банку воздействовать на уровень спроса и предложения в

стране через процентные ставки.

В результате

теоретические предпосылки о влиянии анализируемых факторов были подтверждены

эмпирическими расчетами и представлены в виде эконометрических моделей, которые

могут быть использованы исследователями в экономическом анализе.

Вместе с тем, из рассмотренных четырех каналов

трансмиссионного механизма денежно-кредитной политики наибольшее влияние на

динамику инвестиций имеют цены на недвижимость и доступ к кредитованию.

Для достижения конечных целей денежно-кредитного регулирования

действия центрального банка должны быть направлены на обеспечение динамичного

процесса ценового приспособления банков на рынке межбанковских кредитов.

Литература:

1.

По

данным Агентства Республики Казахстан по статистике;

2.

Bank for

international Settlements (2001b) Modeling aspects of the inflation process and

the monetary transmission mechanism in emerging market countries, BIS Papers,

No8, November

3.

Румянцева

О. Денежно-кредитное регулирование и проблемы оптимизации денежного

предложения// Банковский вестник, 2006, февраль, с. 104-108, с 105

4.

Бриштелев

А. Процентный канал трансмиссионного механизма монетарной политики //

Банковский вестник, январь 2007 г, с. 35-41, С. 36.

5.

Дробышевский

С., Козловская А., Внутренние аспекты денежно-кредитной политики России//ИЭПП,

2002, с. 157.

6.

Tobin J.

Monetary policies and the economy: the transmission mechanism // Southern

Economic Journal, 44, 1978, pp. 421-431.

7.

Bernanke, Ben

S., Mark Gertler Inside the Black Box: The Credit Channel of Monetary Policy

Transmission // Journal of Economic Perspectives, Fall 1995, 9,27-48.

8.

По

данным Агентства по регулированию и надзору финансового рынка и финансовых

организаций // http://www.afn.kz

9.

Годовой

отчет Национального банка Казахстана за 2007 год.